GOLL4 : análise de resultado corporativo da Gol

noticias

GOLL4 : análise de resultado corporativo da Gol

7 nov 2023•Última atualização: 20 junho 2024

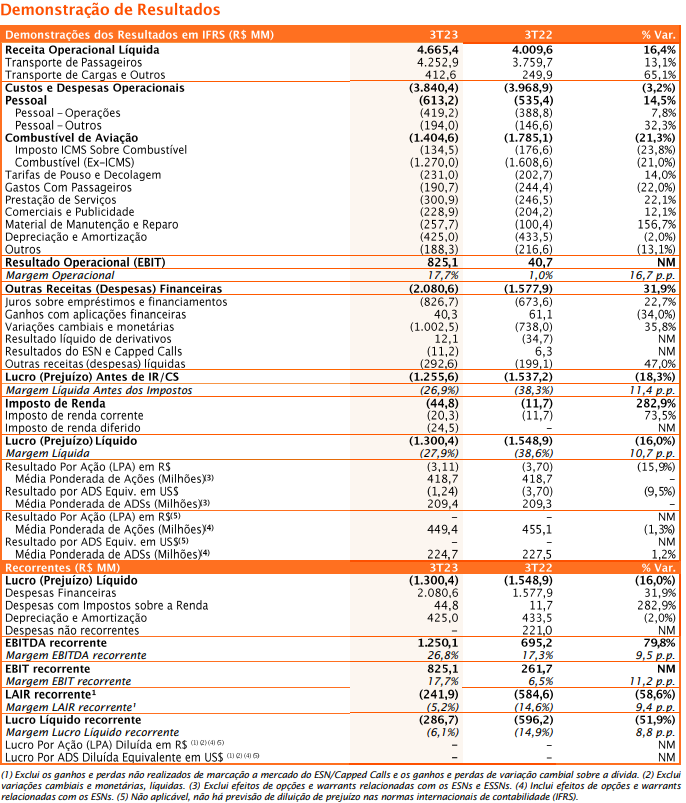

A Gol (GOLL4) reportou uma receita operacional líquida recorde de R$4,7 bilhões no terceiro trimestre de 2023, o que representa um crescimento de 16,4% na comparação com o mesmo período do ano passado.

Além disso, segundo o relatório divulgado, a empresa teve um forte desempenho operacional com 620 voos diários, 156 mercados atendidos e mais de 8 milhões de passageiros transportados.

O Ebitda foi de R$1,25 bilhão e a margem atingiu 26,8%, aumento de 9,5 p.p. em relação ao 3T22. Já o fluxo de caixa das atividades operacionais foi de R$0,9 bilhão.

Por sua vez, a alavancagem líquida atingiu 4,0x, 1,0x inferior ao 2T23 e queda de 4,2x em relação ao 3122.

Celso Ferrer, diretor presidente da Gol, comentou por meio de nota que a empresa continua "fortalecendo a confiabilidade operacional. Isso contribuiu para entregar receita recorde no terceiro trimestre com margem operacional de 17,7%, entre as melhores do setor".

Segundo ele, a diversificação dos fluxos de receitas, capitalização oportunidades de crescimento e inovação os produtos permitiram alcançar resultados consistentes em 2023.

Análise de resultado GOLL4 (3T23)

Renato Reis, analista fundamentalista da DVinvest que faz análises dos resultados corporativos para o It’s Money, diz que operacionalmente o resultado não foi ruim. "O problema são as dívidas e os prejuízos que a Gol apresenta".

No 3T23, segundo o analista, as despesas financeiras (retirando variações cambiais) consumiram 23% da receita. Um valor maior do que ela conseguiu gerar na operação (cerca de 18%). Dessa forma, mesmo com a operação saudável, a dívida se torna uma bola de neve cada vez maior.

"Como consequência, o preço da ação varia junto com a gravidade da dívida, independente da situação operacional. Mesmo com um potencial de alta relevante, eu não compraria a empresa justamente pelo risco que a dívida gera no papel. Só conseguiria alocar alguma posição se a dívida reduzisse de forma relevante ou se o operacional deixasse uma sobra maior do que a despesa financeira, o que ainda não é o caso. A queda no preço alvo se deu justamente por esse problema com a dívida, que aumentou a "taxa de desconto" exigida para a empresa", finaliza.

Histórico de resultados corporativos da GOLL4

A Gol (GOLL4) registrou lucro líquido de R$ 556,3 milhões no segundo trimestre de 2023 (2T23), revertendo prejuízo de R$ 2,968 bilhões da mesma etapa do ano passado.

Além disso, a empresa entregou a maior receita em um 2T (R$4,1 bilhões) na história da Companhia, em um aumento de 27,9% em relação ao ano anterior.

Por outro lado, o lucro operacional (EBIT) atingiu R$537,2 milhões e a margem expandiu 11,4 p.p. vs. 2T22 para 13,0%.

Já o o CASK caiu 7,9% e CASK-ex combustível estável, em comparação ao 2T22.

Entretanto, a Gol reportou 7 milhões de passageiros transportados, um aumento de 19,9% em relação ao ano anterior, com crescimento consistente da demanda corporativa.

Nesse sentido, a geração de caixa operacional foi de R$675,9 milhões devido a maiores volumes operacionais e iniciativas de capital de giro.

"Este segundo trimestre, o mais fraco sazonalmente do ano, confirmou a melhoria continua da eficiência operacional e da produtividade, bem como posicionou a companhia para obter resultados ainda melhores", analisou Celso Ferrer, Diretor-Presidente da Gol.

O executivo ainda informou que "durante este período de inverno, a empresa expandiu a oferta para cerca de 91% da capacidade pré-pandémica e atingimos uma receita recorde no 2T".

Leia também: Selic em queda: é hora de voltar a investir na Bolsa de Valores?

Análise de resultado GOLL4 (2T23)

Renato Reis, analista fundamentalista da DVinvest, acredita que, operacionalmente, o resultado da Gol foi muito bom.

"A empresa aumentou em 12% a receita por assento e os custos (tirando combustível) reduziram em quase 1%, isso é aumento de eficiência na veia, algo que a empresa estava precisando bastante", avalia.

Nesse sentido, segundo Reis, o maior problema da Gol e de todas aéreas seria o endividamento:

"Hoje esse valor está em um nível bem alto e com despesa financeira alta. Talvez com a queda na Selic a companhia tenha uma folga maior, mas vejo a situação do endividamento como bastante complicada".

Assim, o analista vê esse fato como uma pena, já que as aéreas estão em uma fase muito boa.

"Por conservadorismo, tenho medo dessa dívida, tanto a Gol quanto a Azul são empresas que podem dar um retorno violento, mas que qualquer detalhe que dê errado na dívida o negócio pode ficar muito esquisito muito rápido".

Por fim, para quem gosta de volatilidade, o analista recomenda alocar uma parte pequena em GOLL4. "Mas de forma geral, prefiro ficar de fora do setor", finaliza.

Redação It's Money

A redação do portal It’s Money é formada por um time de profissionais com ampla experiência editorial, com acompanhamento e revisão de jornalistas especializados.

Saber mais